投資初心者のための説明書

投資を始めるときの基本知識

本記事では、「新NISAやってみたいけど、何をすればいいかわからない…」という初心者層に向けての戦略を記事にしています。

投資はたった一度、経済の仕組みを理解すれば、時間を掛ける必要はありません!

普段の生活をしているだけで毎月数万円~数十万円資産が増える可能性も十分にあります。

*専業トレーダーをしていると、「投資やったことないんだけど、何から始めればいい?」と聞かれることがあります。

この記事は、その質問に答えるために書きました。このブログに自力でたどり着いた方であれば、もう基本的なことはご存知かもしれません。同じような質問を受けたときに「ここにだいたい書いてあるよ」と伝えてください。

投機家と投資家の違い

最初に言っておきたいのは、投機家(デイトレーダー)と投資家(長期投資をする人)はまったく別物だということです。

- 投機家(デイトレーダー):毎日パソコンの前で儲けのチャンスを見つけ、札束で殴り合うゲームを行う人。ただのゲーマー。

- 投資家(長期投資家):たまにスマホで資産を調整し、経済の成長を見守る「貴族」のような存在。

僕は投機家で、毎日札束で殴り合う側です。このゲームで勝ったお金を少しずつ株式などに変えて、最終的には「投資家」になるのが目標です。以下に2種類の違いを説明します。ご自身がなりたい将来像がどこにあるか考えてみてください。

投機家(デイトレーダー)は起業家と同じ努力が必要

「トレーダーになれば、好きな時に寝て起きられる」と思っていませんか?

トレーダーはそんなに甘いものではありません。毎朝9時前に起き、深夜2時までチャートに張り付く、1日17時間稼働の過酷な日々を送っています。なぜ、これほどまでにチャートに張り付く必要があるのでしょうか?

イメージがしやすいように例えると、「朝9時~深夜2時の間、チャートを見ることで1時間毎に5%の確率で100万円貰えます。このキャンペーンはいつ終了するか未定です。」と言われたら、あなたは何時に寝るでしょうか?

また、トレードには「明確な勝ち方の教科書」は存在しません。パチスロ必勝本のように「〇〇がボーダー」といった攻略法を探しても、ほとんどの場合、それは偽情報です。他力本願の人ほどこうした情報に飛びつき、「FX 勝ち方」「FX チャートパターン」「FX シストレ ランキング」といったキーワードで検索し、簡単に稼げる方法を探そうとします。しかし、そうした手法に頼ると、結果的には損をすることになります。

トレードで成功するには、ビジネスと同じように自分の力で勉強し、考え、経験を積むことが不可欠であり、その後も圧倒的な時間を捧げる覚悟が必要です。

もし、ビジネスを始めようとしている人が「好きな時に寝て起きられるから脱サラする」と言っていたら、成功するイメージは湧きませんよね。本気で取り組むからこそ、初めて成功のスタートラインに立つことができるのです。

成功の先に待つもの

過酷な日々を乗り越え、勝てるトレーダーになったとしても、すぐに幸せが手に入るわけではありません。むしろ、勝てるようになるとさらに稼ぎたくなり、生活はもっと過酷になります。

「今日頑張れば100万円稼げるかもしれない」と思えば、友人と遊びに行く気にはなれません。もし遊びに行った後で「100万円稼げたのに」と思えば、さらに後悔が押し寄せます。こうして、友人との時間すらお金に換算してしまうようになり、心は次第に貧しくなっていきます。

サラリーマンの友人が家族と楽しく過ごし、仕事帰りや休みにパチンコをしたり、スマホゲームやYouTubeを楽しんでいる姿を横目に、自分は金以外の何も得られていないように感じることもあります。これはまだ良い方で、間違った努力を続けていれば、お金も時間も労力も、さらには人間関係すら失いかねません。これらすべてのリスクを背負いながら戦うのがトレーダーの現実です。

「もういいか」とアクセルを緩めれば幸せになれると頭ではわかっていても、不安と欲望がそれを許しません。いつの間にか、自分のアイデンティティが「稼ぐこと」になり、稼いだお金を使ってマウントを取ることでしか心の穴を埋められなくなってしまいます。そして、一度失った家族や友人との時間は、もう二度と戻りません。

これが、トレーダーの末路です。

投資家(長期投資家)の未来

投資家は株式や債券、金、ビットコインなどに資産を分散させて、ゆっくりと増やしていきます。

市場原理に乗っかっていくことで自然とその恩恵を受けられます。仕組みさえわかればあとは労力がほとんどなく、個人投資家でも凄腕投資家と大差ない運用ができます。むしろ待つことが許される個人トレーダーのほうが有利かもしれません。

正直「5年で1億円‼」みたいな増え方は期待できません。働きながらコツコツ投資をするので、最初は増える実感が湧きませんが資産1000万円を超えたあたりから急速に資産が育ち始めます。やがて資産運用だけで生活費を生み出す状態、つまり「FIRE(経済的自立)」の達成です。

FIREを達成すれば、貴族のような生活が待っています。もう「今日働かないと生活できない」という焦りやストレスはなく、大切な人との時間や家族との時間、趣味に没頭する時間を持てるのです。行きたいときに旅行に行き、やりたいことを好きなときにする――そんな自由が手に入るんです。

どちらを目指すべきか、もうお分かりですね?今日の生活に追われる人生と、自分の時間を大切にできる人生。投資家になれば、その自由と幸せを手に入れることができます。

インデックス投資とは

巷で人気のインデックス投資について簡単に説明します。

インデックス投資とは、以下のように各市場の株式を(数値化したものを)均等に買う投資手法です。

- 世界株インデックス:世界の株を少しずつ買う

- 日本株インデックス:日本株を少しずつ買う

- 米国株インデックス:米国株を少しずつ買う

なぜ株式(インデックス投資)が勝てるのか

通信会社が「docomo」「ソフトバンク」「au」の3社だけだった頃を考えてみましょう。

「ソフトバンクが調子いいから株を買おう」とした場合、上手くいけば儲かるけど、業績が落ち込めば損をするリスクがあります。

そこで、「3社全部の株を同じ比率で買う」という場合を考えてみましょう。

docomoとauが伸びてソフトバンクがイマイチでも、2社の利益でカバーできます。通信業界全体が利益を出し続ける限り、トータルで安定した収益を得られるわけです。

さらに、通信会社だけでなく、サービス業やヘルスケア、さまざまな分野の会社の株を一括で持てばどうなるでしょうか?

これがまさにインデックス投資です。人が生きて経済活動をする限り、会社は利益を生み続けます。会社は株主の持ち物であり、会社が生産する利益は、株主のものです。インデックス投資はこの「資本主義の基本ルール」に乗っかり、長期的にコツコツ利益を得る方法です。

なぜ金や債券を買うべきなのか

投資家になるなら株式インデックス投資だけでなく、金や債券を買うべきです。

株式に人気が集中すると、株の価値が割高になり、相対的に金や債券などが割安になります。

株価上昇に伴って資産価値の増えた株式を売り、金や債券を購入すると「金と債券を相対的に安く買えた」。逆に不景気で株価が下がっているときは、金や債券を売って株を買い増します。これを続けることで、「高値で売り、安値で買う」リズムが自然と完成します。

このように、資産全体にバランスを持たせることを「アセットアロケーション(資産配分)」と呼び、株式、債券、金、現金を適切に持つことを「ポートフォリオを組む」といいます。

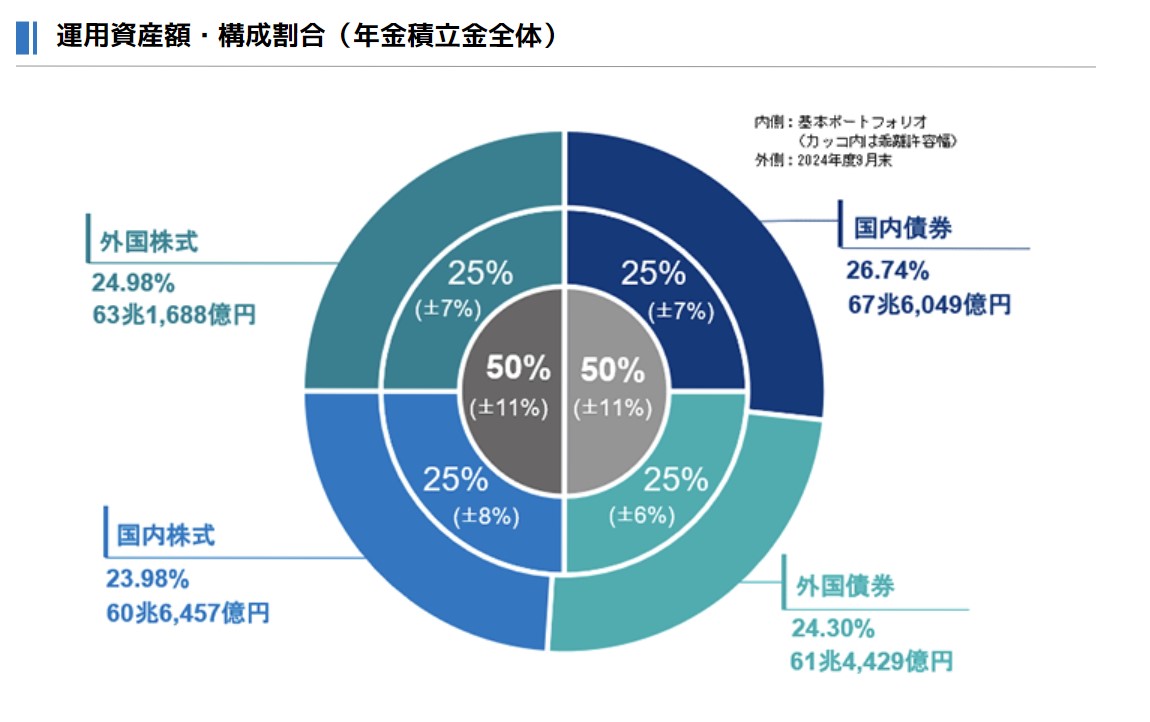

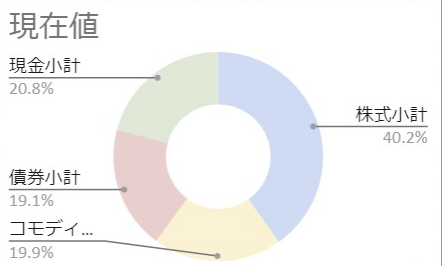

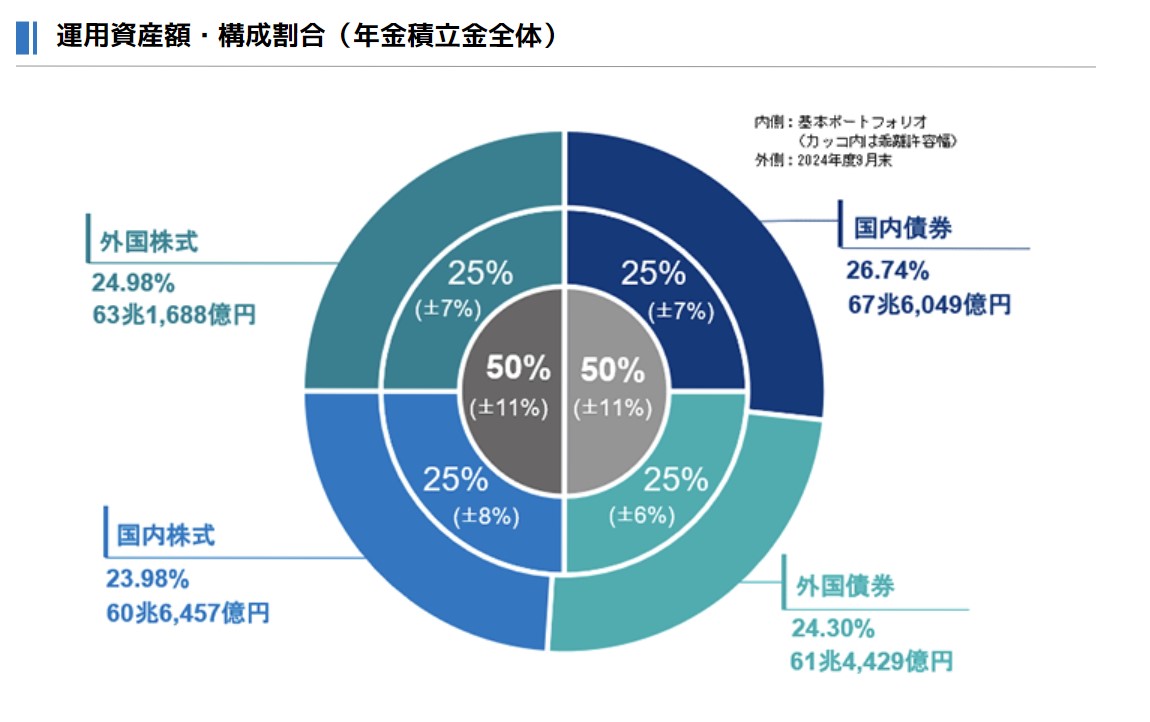

*GPIF(日本年金機構)のポートフォリオ

なぜ投資が必要なのか

実は現金も価値が変動しています。

資本主義社会ではインフレが進む仕組みになっており、現金の価値は年々下がります。

現金をそのまま保有していると、数十年後には物価上昇で価値が目減りしてしまいます。これに対し、株式や金はインフレに合わせて価値が調整されていくため、長期的に見て現金だけで資産を保有するのは非常にリスクが高いのです。

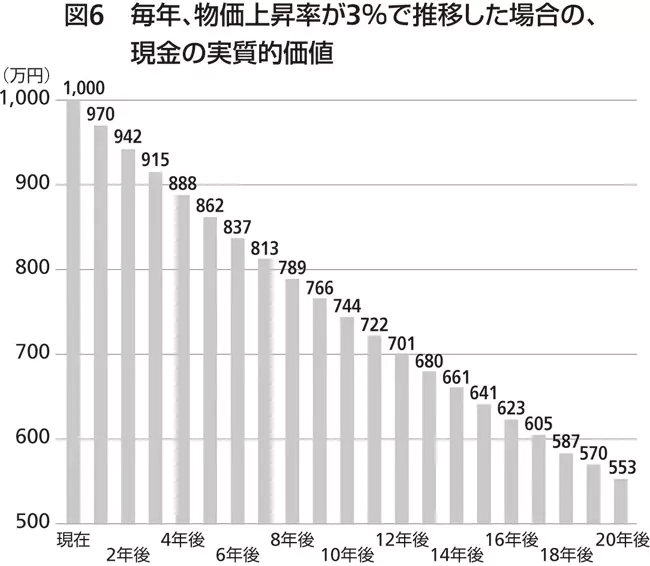

下のグラフは毎年3%インフレした場合の現金の実質的価値でインフレするほど現金の価値がさがっていくことがわかります。

https://www.gentosha.jp/article/24612/より引用

「日本はインフレあんまりしてないじゃん?大丈夫っしょ」って思ったそこのあなた

この30年間インフレしなかったことのほうが異常なのです。今までは日本が世界的にすごく強い国だったから、世界がインフレしても「そんなの関係ねえ!」ってデフレを維持できました。企業や日本の価値観が産んだ歪みです。

この歪みは既に限界を迎えています。お菓子の内容量が減ったり、コンビニが上げ底したり、日本人を騙しながらインフレは進んでいました(シュリンクレーション)。このままだとカントリーマアムがなくなるってくらい内容量が減ってしまい、初めて価格が上がってきました。これからの時代は一気にインフレが進む時代です。その時に現金しか持っていない人はすぐに自転車操業になります。

そんなインフレの未来から逃げるには、現金を株式や他のアセットに変換しておくのが最も安全です。次の項では具体的にどういった商品がインフレ対策で買われているのか、流行っているのかをお伝えします。

具体的なおすすめ方法

おすすめの投資信託(楽天証券で購入可能)

- eMAXIS Slim 全世界株式

- eMAXIS Slim 米国(S&P500)

- eMAXIS Slim 日本(TOPIX)

- eMAXIS Slim 先進国債券

- iShares ゴールドインデックス

上記の投資信託は、低コストで初心者にもおすすめの商品です。

ETFとの比較がよくされますが、資産が1億円以下であれば投資信託のほうが買いやすさ、コスト、手間、税金面で総合的に得だと言えます。株式だけでなく、債券や金を織り交ぜることで投資リスクを最小限に抑えられる点もおすすめの理由です。

いくらずつ購入するのがいい?

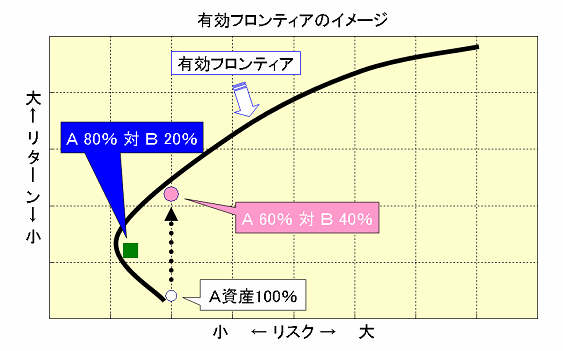

資産配分(アセットアロケーション)を行う際、異なる商品を組み合わせることでリスクを抑えながらリターンを最大化できるポイントを「効率的フロンティア」と呼びます。

効率的フロンティアを目指すには、株式と債券のように「相関性が低い」または「逆相関」になりやすい商品を選ぶと良いとされており、過去の傾向では、株式と債券は逆相関が高い商品として一般的に組み合わせられてきました。

これまでは株式と債券の比率を6:4にするのが王道と呼ばれていましたが、給与所得を使い少額から始める場合は、株式100%の比率で運用を始めてもも問題ありません。特に20代-40代であれば、ある程度リスクを取っても挽回の機会があるため、「株式6:債券1:現金1:金2」の比率が僕のおすすめです。なお、現金と債券は似た性質を持つため、合わせて「2」のイメージで構成します。

月1万円の投資の例

・株式 6 6000円

・債券 1 1000円

・現金 1 1000円

・金 2 2000円

これを積み立てていくと良いことになります。

一方で、退職後や退職が近い方はリスク挽回のチャンスが限られるため、株式の比率を下げた方が安全に運用できます。

*https://www.daiwa-am.co.jp/etf/glossary/ya/yuuko_1/より引用

超具体的なポートフォリオ例

- パターンA(基本型)

- eMAXIS Slim 全世界株式/S&P500株式(60%)

- eMAXIS Slim 先進国債券(10%)

- iShares ゴールドインデックス(20%)

- 現金(10%)

- パターンB(安定型)

- S&P500株式(10%)、TOPIX(10%)、全世界株式(20%)

- 先進国債券(20%)、現金(20%)

- ゴールド(20%)

- パターンC(手抜き型)

- eMAXIS Slim S&P500株式(70%)

- 現金(30%)

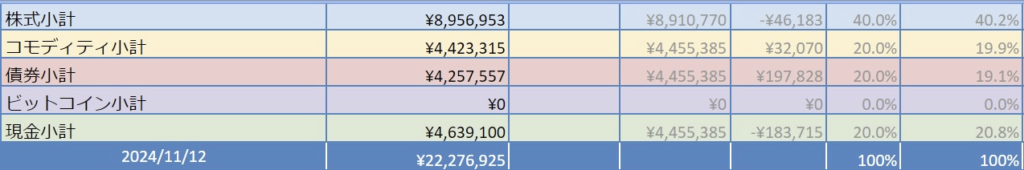

パターンBで2000万円を約半年運用してみた(義父のポートフォリオ)

*GPIF(日本年金機構)のポートフォリオ

半年の運用結果は+227万円

「新NISAが話題になっているから自分もやってみたい」と、かなり焦っての投資でした。

義父は定年を過ぎており、下手なリスクをとれません。そこでGPIFのポートフォリオをベースにパターンBを作成しました。最終的にはNISA枠を埋める運用を目指しています。

義父のアセット(資産)は株式比率40%にようやく達成しただけなのにS&Pに肉薄する10%の資産上昇しました。

低リスクの割にはうまく運用できてます。これは、株式が下がっているときは株を多めに買う、金が下がっているときは金を多めに買う。といった投資の基本が自動で行えるアロケーションを行ってこれたからです。

「株式が上がってるだけじゃん!」と言われそうですが、まさにその通りです。

この期間は、たまたま勝っただけかもしれません。でもそれでいいんです。

資産を分散させることで、資産全体の価値が上下しにくくなり、株価上昇で利益が乗るのを待つことが正しい資産運用です。

これをアセットアロケーションを組むと呼びます。

資金の効率的な増やし方

- 固定費を見直す

- 給料の全額を投資に回す

- 生活費20~30万円を現金で確保

- 必要に応じてアセットを売り現金化する

基礎の基礎ですが、最も見直すべきは固定費です。

FIRE民は、一般的に年利4%程度のリターンを期待して投資を行います。

100万円を投資した場合、年間で4万円がリターンの期待です。

逆に考えると、年間4万円(=月3300円)の生活費の見直しを行うことは、100万円の年利4%投資を行ったのと同義になります!!(←超重要)

投資でお金を増やすのはリスクがあるのに対し、節約することはノーリスクで効果のある投資行動になるのです。

投資が怖いは嘘

オススメしたい投資方法は生活費の30万円残して全ツッパ!です。

投資で失敗が怖いから少しだけ投資しよう・・・なんて勿体ない!!。

先程挙げたインデックス投資は比較的値動きも安定しており、20%の暴落は稀です。

仮に20%の暴落を食らってしまっても、そのアセットが50%であればダメージは10%です。

更に、債券などの逆相関のあるアセットが上昇してる場合もあり、ダメージは7%程度に収まることがほとんどです。

突然お金が必要になった場合も、投資信託であれば3日程度で現金化できます。

車の買い替えや子供の入学金、事故や病気の病院代などは、支払いが決定する段階で現金化を行い始めれば間に合います。まずは30万円程度蓄え、その後は収入の全てを投資に回し、必要な資金だけを銀行に入れておく。これが最も早く資金を増やす方法です。

貯金できない人は強制的に積み立てろ!

僕の友人に貯金が全くできない人がいます。その人は銀行口座にお金があると、あるだけ使ってしまいます。

自分の中で「お金に余裕があるゾーン」を決めていて、その金額を超えた分は使ってもいいと感じてしまっているのです。

特に銀行預金が100万円を超えたことがない人はこのタイプの可能性が高いです。

このタイプの人は、毎月積立で株式を強制的に購入してしまうのがおすすめです。資金拘束してしまえば、無い袖は振れないと思い生活を自粛します。この方式が最も単純に絶大な効果を発揮します。

*利息が4%を超える借り入れがある場合は金利の高いものを優先するべきです。

口座・NISAの使い方

- 楽天証券でOK、SBIでも大丈夫だけど使い勝手で楽天が上。ポイントなどのキャンペーンは誤差。

- 口座種別:特定口座(源泉徴収あり)、NISA口座あり、iDeCoなし(会社のiDeCo加入状況を確認)

- NISAの基本:株式購入に使用し、債券と金には当てない。(株式のほうが利回りが高く、税金が高くなりがちなため)

- iDeCoは資金拘束が強いため、NISA枠を使い切って検討、もしくはすればよいです。

まとめ

- 投機家は幸せになれないけど、投資家は幸せになれる

- 株式や金の値段が上がるのは、現金の価値が下がってるから

- 株式、債券、現金、金などをバランスよく比率をキープするだけで「安く買って高く売る」ができる

- 資本主義社会の仕組みを知らない人は大きな損をする。

投資初心者が参考にできるYoutube動画 (ちょっと古いけど)

マネーマシンの基礎動画枠

中田 マネーマシンの作り方1

中田 マネーマシンの育て方2

中田 お金総まとめ1

中田 お金総まとめ2

バフェット太郎 マネーマシン

がまぐち夫婦 新NISA月10万円の不労所得を得る合理的な方法

がまぐち夫婦 新NISA戦略の結論!コレを買えばOK

出費減らす枠

がまぐち夫婦 貯金したい人が言ってはいけない場所10選

がまぐち夫婦 物をつてまくると貯金が増える5つの理由

エンタメ枠

宋世羅貯金額ごとの行動パターン

宋世羅お金がない人の浪費先と理由

宋世羅金銭感覚が狂っていく過程

技術枠

FIRE 本要約チャンネル

高橋ダン 初心者ポートフォリオ

アセットアロケーション

個別株スクリーニング